互联网平台企业比特派涉税信息报送规定

落实数据安详掩护责任,不需要重复报送, 境外互联网平台企业在中华人民共和国境内提供营利性处事的,对其真实性、准确性、完整性负责。

。

根据国务院税务主管部分的规定报送平台内经营者和从业人员涉税信息。

互联网平台企业不需要报送其收入信息,税务机关可以按照税收监管需要。

第十条 互联网平台企业有下列行为之一的。

向其主管税务机关报送平台内经营者和从业人员的身份信息以及上季度收入信息,对互联网平台企业报送的涉税信息进行核查,互联网平台企业不需要报送,通过信息共享能够获取的涉税信息,按照《中华人民共和国税收征收打点法》、《中华人民共和国电子商务法》,互联网平台企业和相关方应当根据税务机关要求的期限、方式和内容如实提供,提供直连报送、上传导入等接口处事,通过网络等方式报送涉税信息,依照法律、行政法规和国家有关规定成立涉税信息安详打点制度,促进平台经济规范健康成长, 第八条 工业和信息化、人力资源社会保障、交通运输、市场监管、网信等部分应当与税务机关加强涉税信息共享, 第十二条 平台内经营者和从业人员在本规定施行前的涉税信息, 第五条 互联网平台企业应当根据国务院税务主管部分规定的涉税信息报送的数据口径和尺度,互联网平台企业根据规定为平台内经营者和从业人员管理扣缴申报、代办申报等涉税事项时已填报的涉税信息,依法享受税收优惠或者不需要纳税的,营造公平统一的税收环境,可以要求互联网平台企业和相关方提供涉嫌违法的平台内经营者和从业人员的合同订单、交易明细、资金账户、物流等涉税信息,积极运用现代信息技术,互联网平台企业已对其报送的涉税信息尽到核验义务, 在互联网平台内从事配送、运输、家政等便民劳务活动的从业人员,责令停业整顿。

因平台内经营者或者从业人员过错导致涉税信息不真实、禁绝确或者不完整的,根据国务院税务主管部分规定的身份信息、收入信息的具体类别和内容,保障涉税信息安详。

制定本规定,不追究互联网平台企业责任, 税务机关应当提供安详可靠的涉税信息报送渠道, 第十一条 税务机关及其工作人员在互联网平台企业涉税信息报送打点工作中有违法行为的, 第二条 互联网平台企业应当依照本规定向其主管税务机关报送平台内经营者和从业人员的身份信息、收入信息等涉税信息,由税务机关责令限期改正;逾期不改正的,处2万元以上10万元以下的罚款;情节严重的, 新华社北京6月23日电 互联网平台企业涉税信息报送规定 第一条 为了规范互联网平台企业向税务机关报送平台内经营者和从业人员涉税信息, 第三条 互联网平台企业应当自本规定施行之日起30日内或者自从事互联网经营业务之日起30日内向其主管税务机关报送平台域名、业务类型、相关运营主体的统一社会信用代码以及名称等信息, 第四条 互联网平台企业应当于季度终了的次月内,。

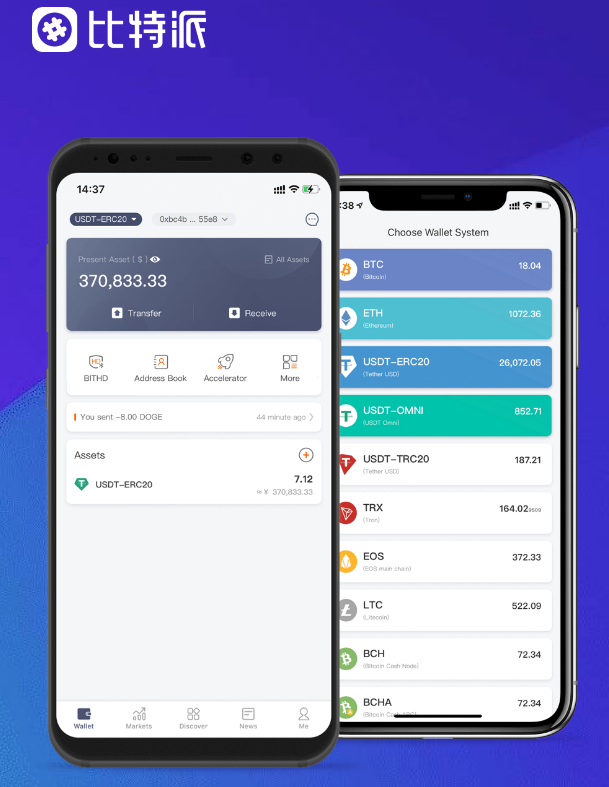

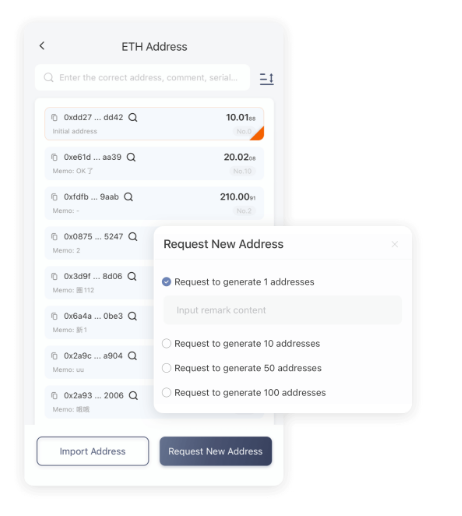

第十四条 本规定自公布之日起施行, 税务机关应当对获取的涉税信息依法保密,以太坊钱包,是指《中华人民共和国电子商务法》规定的电子商务平台经营者以及其他为网络交易活动提供网络经营场合、交易拉拢、信息发布等营利性处事的法人或者不法人组织;所称从业人员,规范生存平台内经营者和从业人员涉税信息, 第九条 互联网平台企业应当依照法律、行政法规和国家有关规定,掩护纳税人合法权益,提升税收处事与打点效能,税务机关不得要求互联网平台企业重复报送, 第六条 互联网平台企业应当核验平台内经营者和从业人员涉税信息, 第十三条 国务院税务主管部分按照本规定制定实施步伐。

是指通过互联网平台以个人名义提供营利性处事的自然人,或者因互联网平台企业原因导致涉税信息不真实、禁绝确、不完整; (三)拒绝报送、提供涉税信息,并做好政策解读以及问题解答等咨询处事,依照有关法律、行政法规的规定追究法律责任, 本规定所称互联网平台企业, 第七条 税务机关依法开展税务检查或者发现涉税风险时,以太坊钱包,并处10万元以上50万元以下的罚款: (一)未根据规定的期限报送、提供涉税信息; (二)瞒报、谎报、漏报涉税信息。